カードローンの申し込みをして無事に仮審査に通過すると、必要書類についての詳しい案内があります。

では、カードローンの審査のときに一体どんな書類が必要になるのでしょうか。

誤った書類を提出することで審査落ちするケースもあるほど、必要書類は審査において重要な役割を担っています。

今回は、カードローンの審査のときに必要な書類についてわかりやすく解説しています。

カードローンの審査に必要な書類について

カードローンの審査のときに必要になる書類は、身分証明書です。

必要に応じて収入証明書の提出が求められるケースもあります。

- はじめての借入で限度額50万円以内→「身分証明書」

- 借入額50万円を超える場合→「身分証明書・収入証明書」

- 借入希望額と他社借入額の合計が100万円超の場合→「身分証明書・収入証明書」

※一部の銀行カードローンでは、契約先の銀行口座と印鑑が必要になる場合があります。

カードローンの審査では、どこの誰かを証明するために身分証明書の提出を求められます。

金額の大きな借入をする場合のみ、収入を証明する書類を提出していきます。

初めての借入で限度額50万円以内の場合は、免許証や保険証などの身分証明書だけでお金を貸してもらえることになります。

収入証明書は、手元にないことが多く、用意するのに時間がかかりやすいです。

あらかじめ必要書類を揃えておくと、審査がスムーズにすすんで、即日融資の成功率がぐっと高まります。

身分証明書として提出できる書類一覧

身分証明書として提出できる書類を一覧にしてまとめてみました。

身分証明書は、運転免許証のように公的書類で、顔写真付きのものが好まれる傾向にあります。

運転免許証(運転経歴証明書)

カードローンの審査では、運転免許証の提出が好まれます。

その他の書類を身分証明書として提出しても問題ありませんが、運転免許証は公的書類にあたるうえ、顔写真が付いているため最も信用度が高くなります。

運転免許証の交付がある場合は免許証を、そうでない場合のみ下記で紹介している身分証明書類を提出していくことをおすすめします。

免許証だけで借入したい場合は、下記の記事を参考にしてください。

免許証だけでお金は借りれる?いくら借りれる?借り入れ方法と注意点を解説

免許証だけでお金が借りれるおすすめのカードローンを紹介しています。消費者金融や銀行のカードローンは運転免許証だけでいくらまでの借り入れできるのか。また勝手に他人の免許証を悪用してお金を借りることはできるのでしょうか。実際の体験談やインタビューをもとに解説しています。

健康保険証(被保険者証)

健康保険証を身分証明書類として提出できますが、免許証のように顔写真が付いていないため合わせて住民票などの補助書類の提出を求められるケースがあります。

住民票は市役所へ行って、わざわざ発行してもらう必要がありますので用意するのが面倒です。

健康保険証のような顔写真が付いていない書類は、契約者本人という断定が難しくなり信用度がやや低くなります。

公的書類が手元にないときは、パスポートや住民基本台帳カードなどの顔写真付きの書類を提出するのが好ましいと思われます。

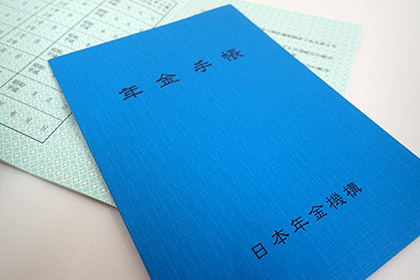

年金手帳(基礎年金番号通知書)

身分証明書として日本年金機構から発行される「年金手帳」を利用できる金融機関もあります。

年金手帳は、氏名・生年月日・性別が記載されている公的書類になりますが、住所の記載がされていないため現住所がわかる補助書類の提出が合わせて必要になるケースが多いです。

パスポート

運転免許証に次いで信用度が高くなる「パスポート」。

パスポートには、もともと住所が記載されていないため、住所欄は任意で記入することになります。

パスポートは、手書きで住所の記入がされるわけですから運転免許証ほどの効力は発揮されません。

金融機関によっては所在確認が不十分だと判断して、健康保険証のように補助書類の提出が求められる場合があります。

マイナンバーカード(個人番号カード)

顔写真入りのマイナンバーカードは、本人確認のための書類として利用可能です。

マイナンバーカード総合サイトにも、次のように身分証明書として利用できる旨が明記されています。

個人番号を証明する書類として

マイナンバー(個人番号)の提示が必要な様々な場面で、マイナンバー(個人番号)を証明する書類として利用できます。

ただし、マイナンバーの「通知カード」は身分証明書として利用できませんので、マイナンバーを身分証明書として利用したい場合は、マイナンバーカードの申請手続きが必要になります。その点のみ注意してください。

住民基本台帳カード

住民基本台帳カードは、個人の住所・氏名・生年月日・性別・住民票コードなどが記載されたICカードになります。写真付きのものが多く、身分証明書として利用することが可能です。

ただし、住基カードはマイナンバーカードの交付を受けるときに返却しなくてはいけない書類になります。

マイナンバーカードの交付を受けている場合は、後日のトラブルを防ぐために住基カードではなく、個人番号カードを提出していくことをおすすめします。

特別永住者証明書および在留カード

国内のカードローンは、外国人に対しての貸付けをおこなっており、身分証明書として特別永住者証明書を提出することで借り入れが可能です。

特別永住者証明書の交付がない場合は、同じく氏名・生年月日・性別・国籍・居住地などが記載されている在留カードの提出でも問題ありません。

外国人・外国籍でお金を借りる場合は、下記の記事を参考にしてください。

外国人の方必見!永住権なしでカードローンの審査に通過するには?

外国人・外国籍でも永住権なしでカードローンの審査に通るのでしょうか。最近では、永住権なしの借り入れに対応してもらえる金融機関が多く、永住権未取得者でも融資が受けられます。永住権不要で借りれるおすすめのカードローンについて徹底的に解説していきたいと思います。

学生証・社員証は身分証明書として提出できません

多くのカードローンは、学生証や社員証を身分証明書として利用できなくなっており、公的補助書類があっても不十分だと判断されてしまいます。

しかしその反面、学生を対象とした「学生ローン」で借り入れする場合は、身分証明書と合わせて学生証の提出が必要になってきます。

学生証は、身分証明書扱いになりませんが、状況に応じて必要になるケースがあることを理解しておくといいでしょう。

免許証を持っていなくても審査に不利にならない?

免許証を持っていなくても申し込みOK!

運転免許証の交付がない場合でも、カードローンの契約ができて、審査に不利になるようなことはありません。

カードローンに限った話ではないのですが、身分証明書として最も好ましい書類は運転免許証になります。

しかし必ずしも免許証を提出しないといけないわけではなく、免許証を持っていない場合は保険証やマイナンバーカードなどを身分証明書として代用できます。

ただ、上述でも説明があるように現住所がわかる「公共料金領収証」や、役場の窓口で交付される「公的身分証明書」などの補助書類の提出を求められることがあります。

補助書類の提出を面倒に感じるかもしれませんが、カードローンの申し込みのときに、運転免許証の有無を記入する欄がありますので正確に申告するようにしてください。

免許証を持っていない場合は補助書類が必要になる!

免許証を持っていない場合は、身分証明書に加えて次のような補助書類が必要になることがあります。

免許証以外の身分証明書+補助書類(次のいずれか1点)

| 補助書類 | 有効期限 |

|---|---|

| 住民票 | 発行から3ヶ月以内のもの |

| 公共料金領収書 | 発行から3ヶ月以内のもの |

※公共料金領収書は、ガス・電気・NHK・水道などの料金領収書のことです。

免許証以外の身分証明書は住所の記載がないものが多く、所在確認のために現住所のわかる補助書類の提出が必要になってきます。

一概にはいえませんが、補助書類は発行から3ヶ月以内が有効期限になります。有効期限を過ぎているものは、受け付けてもらえませんのでご注意ください。

収入証明書として提出できる書類一覧

就業状況や給料額を確認するために、収入を証明する書類「収入証明書」の提出が必要になる場合があります。

収入証明書類は、「借入限度額が50万円を超える場合」と「借入希望額と他社借入額の合計が100万円を超える場合」に提出をするのが一般的です。

たとえばアイフルのような消費者金融で借り入れする場合、「利用限度額50万円までの借り入れができますが、収入証明書を提出すれば限度額を100万円までアップできます」というアナウンスがされます。

このように収入を証明する書類を提出することで、金額の大きい借り入れが期待されます。

限度額50万円を超える借り入れを希望される場合は、身分証明書と合わせて下記のいずれか1点の収入証明書を提出する必要があります。

源泉徴収票

源泉徴収票(最新のもの)

収入証明書として最もポピュラーなのが、源泉徴収票になります。

源泉徴収票は、年末調整が終わった1月の中旬から下旬頃のタイミングで、勤めている会社から交付されるのが一般的です。

源泉徴収票には、1月1日から12月31日までに支払われた給与などが明記されており、総量規制いっぱいの借り入れをしたいときに役立ちます。

たとえば直近の給料明細書では、年間いくらの所得があるか分かりませんが、1年間の所得が記載されている源泉徴収票であれば年間所得を正確に把握することができます。

年収が300万円の場合、年収300万円÷(3分の1)=100万円。つまり借入限度額100万円まで融資してもらえる可能性がありますので、総量規制内ギリギリの借り入れをしたいときは源泉徴収票を提出することをおすすめします。

総量規制ってなあに?

銀行カードローンは総量規制から除外されるのですが、2018年1月より過剰融資問題をきっかけに最大貸付額を年収の2分の1から年収の3分の1に引き下げているのが現状です。

給与明細書

給与明細書(直近2ヶ月+1年分の賞与明細書)

上述の源泉徴収票の提出が難しい場合は、直近の給与明細書を収入証明書として代用することが可能です。

給与明細書を提出するときは、最新の給与明細なのか、2ヶ月分の給与明細なのか、契約先のカードローン会社により有効期限が異なってきます。

賞与明細書がある場合は、給与明細書と合わせて提出すると金額の大きい借り入れが期待できます。

住民税決定通知書

住民税決定通知書(最新のもの)

住民税決定通知書は、サラリーマンであれば5月から6月にかけて、フリーランスや経営者をしている人であれば6月初旬に、住んでいる市区町村から自宅または勤務先に送られてくる書類になります。

現在、住所登録している市区町村の役所および出張所で直接入手することも可能です。

自営業(個人事業主)・フリーランスの収入証明書について

個人事業主やフリーランスで独立して自分で事業をおこなっている場合は、確定申告書や所得証明書等のいずれか1点のコピーを収入を証明する書類として利用できます。

自営業者は、サラリーマンとは違って企業に属しておらず、自身で収入を申告するため公的収入証明書の提出を求められるケースが多いです。

個人事業主で借り入れする場合は、下記の記事を参考にしてください。

自営業(個人事業主)でも借りれるカードローンの審査のコツと借入方法

自営業(個人事業主)でも借りれるカードローンはいくつかあります。自営業者は、一般的なサラリーマンと比べるとローン審査が厳しくなる傾向にありますが、審査に通るコツを抑えておけば問題ありません。この記事では、個人事業主でお金を借りる方法から審査ポイントまで紹介していきたいと思います。

確定申告書

確定申告書(最新のもの)

個人事業主やフリーランスの場合は、収入証明書として確定申告書を利用するのがベターです。

確定申告書は、1月1日から12月31日までの会計結果を、2月16日から3月16日までの間に税務署へ申告した書類になります。

確定申告書は、「確定申告書A」と「確定申告書B」の2種に分かれており、どちらを提出しても問題ありませんが、個人事業主の場合は後者のBを提出していくのが一般的です。

所得証明書(非課税証明書)

所得証明書・非課税証明書(最新のもの)

所得証明書は、非課税証明書とも呼ばれており、住んでいる市区町村で名称が異なります。

所得証明書は、その名のとおり収入があることが証明される書類になりますので、自営業者や主婦を対象として求められるケースが多いです。

専業主婦の必要な申し込み書類について

専業主婦がカードローンを利用する際に、配偶者の収入証明書を用意する必要なく、身分証明書の提出だけで問題ありません。

働いていない主婦は、収入を証明する書類の提出ができませんので、収入証明不要で借入できる範囲内の貸付けとなるケースが多いです。

後述で説明がありますが、収入証明書は新規限度額50万円を超えるか、他社借入額と借入希望額の合算額が100万円を超えるときに必要になってきます。

専業主婦の場合は、最大借入範囲が限度額50万円以内および他社借入合算額が100万円以内になると考察されます。

収入証明書が必要になる金額はいくら?

各金融機関の収入証明書が必要になる金額をまとめてみました。

| 金融機関名 | 収入を証明する書類の提出金額 |

|---|---|

| アイフル | ・利用限度額が50万円を超える場合 ・利用限度額と他の貸金業者からの借入合計額が100万円を超える場合 ・前回収入証明書を提出してから3年以上経過している場合 |

| ジェイスコア | ・契約金額が50万円を超える場合 ・契約金額が50万円以下となるものの他の貸金業者での利用額を含めた合計金額が100万円を超える場合 |

| プロミス | ・借入希望額が50万円を超えるお客さま ・借入希望額と他社での利用残高合計が100万円を超えるお客さま |

| アコム | ・利用限度額が50万円を超える場合 ・利用限度額と他の貸金業者からの借入合計額が100万円を超える場合 ・既に提出済の収入証明書類が3年以上経過している場合 |

| 三菱UFJ銀行カードローン | ・50万円超の利用限度額をご希望の場合 |

| 三井住友銀行カードローン | ・お申込金額が50万円を超える場合 |

銀行カードローンと消費者金融は、収入証明書を提出する金額が同じ

銀行カードローンも、消費者金融も、収入証明書を提出する金額は、一律「利用限度額が50万円を超える場合」になります。

以前まで銀行カードローンは、100万円〜300万円以内において収入証明書不要で借り入れできましたが、収入の確認を怠ったがために無職者に対して多額のお金を貸し付けていたことが大きな問題になりました。

こうした過剰融資問題をきっかけに銀行カードローンは、収入証明書の提出金額を消費者金融と同じ金額にまで引き下げているのが現状です。

収入証明書の用意が難しい場合は、下記の記事を参考にしてください。

収入証明書不要ですぐ借りれるカードローンはこれ!給与明細なしでもOK!

収入証明書不要で借り入れできるカードローンはいくつかあります。では、一体どこが良いのか迷ってしまう人も多いのではないでしょうか。収入証明書不要で融資が受けられるおすすめの消費者金融・銀行カードローンを紹介していきたいと思います。

銀行カードローンは「銀行口座・認め印」が必要な場合がある

銀行カードローンは、口座引き落としのために契約先の銀行口座と認め印の用意が必要になるケースがあります。

一概にはいえませんが、有力地銀や大手ネット銀行のカードローンは不要で、マイナーな地方銀行ほど口座や印鑑が必要になることが多くなります。

| 金融機関名 | 年利率 | 最高額 | 銀行口座 | 認め印 |

|---|---|---|---|---|

| 楽天銀行スーパーローン | 1.9%〜14.5% | 800万円 | 不要 | 不要 |

| 千葉銀行カードローン | 1.4%〜14.8% | 800万円 | 不要 | 不要 |

| 静岡銀行カードローン | 4.0%〜14.5% | 500万円 | 不要 | 不要 |

| 福岡銀行カードローン | 3.0%〜14.5% | 1,000万円 | 不要 | 不要 |

| みちのく銀行カードローン | 4.9%〜14.0% | 500万円 | 要 | 要 |

| 京葉銀行カードローン | 5.0%〜14.0% | 300万円 | 要 | 要 |

| 八千代銀行カードローン | 3.4%〜14.8% | 300万円 | 要 | 要 |

銀行口座を持っていないと契約できないカードローンは、口座開設後の融資になるため借り入れまでに時間がかかることがあります。

スピード融資を希望する場合は、口座を持っていなくても契約できるカードローンを検討されてはいかがでしょうか。

本人確認書類・所得証明書を提出するタイミングはいつ?

多くのカードローンは、仮審査後に郵送またはオンラインで必要書類を提出していきます。

まずカードローンの申し込みをして、仮審査の回答後に提出する必要書類の案内があります。

カードローン会社により必要書類の提出方法は異なりますが、WEB完結に対応している場合は、スマホで必要書類を撮影して専用ページにアップロードするだけで書類提出が完了します。

金融機関が必要書類を確認したあとで、本審査の結果が分かるようになっています。

本審査の結果が応諾の場合、口座にお金を振り込んでもらえたり、カードが発行されて融資金がいつでも好きなタイミングで引き出せるようになります。

身分証明書・収入証明書を提出するときの注意点

身分証明書・収入証明書を提出するときは、次のことに注意してください。

- 有効期限内のものに限ります

- 穴のあいた書類は提出できません

- 裏面に記載がある場合は、裏面のコピーおよび撮影が必要になります

必要書類を提出する前に、まずは有効期限が切れていないかどうかを確認することが大切です。

更新を忘れてうっかり有効期限が過ぎてしまった書類は、残念ながら必要書類として利用できません。

また必要書類に穴があいており、重要な記載が隠れてしまっている場合も使用できなくなります。

住所変更等で裏面に新しい住所の記載がある場合は、裏面のコピーおよび撮影を忘れないように注意してください。

身分証明書の住所と申込時に記入した住所が違うときは申告しよう!

身分証明書の住所と申し込みのときに記入した住所が異なる場合は、カードローン会社に「身分証明書の住所変更をしていない」という旨をしっかり申告する必要があります。

このように身分証明書の住所が違うときは、次のような現住所が記載されている書類を提出すれば問題ありません。

身分証明書の住所が異なる場合

- 社会保険料の領収書

- 公共料金領収書(電気・ガス・水道・固定電話・NHK等)

- 官公庁発行書類で氏名、住所、生年月日の記載がある書類(住民票・納税証明書・印鑑登録証明書等)

上述のいずれか一点の書類提出で、現在の住んでいる住所を証明できることになります。

借入先を絞り込み条件で探す

条件を指定して検索ボタンをクリックしてください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |