申し込みブラックになると、最大6ヶ月間あらゆるローン審査に通りづらくなる状態に陥ってしまいます。

しかし、そんなに待っていられないほど、生活に困っている人も多いはずです。

- 申し込みブラック中で、大手銀行は即否決

- 闇金はイヤ!ブラックでも安全な金融機関で借りたい

- 6ヶ月も待っていたら生活ヤバい!すぐ借りれる金融機関を知りたい

私もまったく同じで、「ブラックだけど闇金以外がいい、でもすぐにお金が必要」という状況でした。

でも、大丈夫です。申し込みブラックでも難易度が低いカードローンを選べば審査に通ります。

この記事では、申し込みブラックの私がやった、ブラックでも審査に通るコツを紹介しています。

この方法を実践することで、たった1日で見事にローン審査へ通って、私のように申し込みブラックでも手元にお金が入るかもしれません。

そもそも申し込みブラックとは?

まずは申し込みブラックについて簡単に説明していきたいと思います。

「もう知っているよ」という方も、同じ過ちを繰り返さないように改めて申し込みブラックの理解を深めてみてください。

申し込みブラックは、いわゆる金融ブラックで、債務整理やローン滞納をした方と同じようにしばらくローン審査に通りづらくなります。

なぜ、複数申し込みをしただけでブラックになるかというと、それだけ金銭的に切羽詰まっている状況にあることが、金融機関にバレてしまうからです。

返済困難な状況にあると判断されて、結果的に審査落ちになります。

ローンの審査申し込みは1ヶ月に最大2件が限界

ローンの申し込みは1ヶ月に1件、多くて2件までが限界になります。

申し込みブラックの場合は、債務整理と違って信用情報の登録期間が最大6ヶ月と短い、これだけが唯一の救いです。

3つの個人信用情報機関でも、次のように明記されています。

CIC(主に銀行・消費者金融が加盟)

信用情報の種類 クレジットやローンの利用途上における支払能力を調査するなどのため、

加盟会員が照会した事実を表す記録保有期間 利用日より6ヶ月間 引用元: 指定信用情報機関のCIC

JICC(主に銀行・消費者金融が加盟)

内容 本人を特定する情報(氏名、生年月日、電話番号及び運転免許証等の記号番号等)、並びに申込日及び申込商品種別等 登録期間 申込日から6ヵ月を超えない期間 引用元: 日本信用情報機構(JICC)

KSC(主に銀行が加盟)※KSCのみ登録期間が1年間と長い

登録情報 センターの会員がセンターを利用した日およびローンやクレジットカード等の契約またはその申込みの内容等 登録期間 当該利用日から1年を超えない期間 引用元: 全国銀行協会

債務整理や延滞などは最大5年間記録が保存されますので、まだ申し込みブラックは軽い制裁期間で済みます。

申し込みブラックでは、絶対に審査に通らないというわけではなく、審査に通る方法はいくつかあります。

では、さっそく私が実践した申し込みブラックでも審査に通る方法を紹介していきましょう。

大手銀行ローン即否決でもOK!申し込みブラックでも審査に通るコツ

申し込みブラックで審査に通る方法

- 既に申し込みをした金融機関を避ける

- 大手銀行カードローンは選択肢から外す

- 地方銀行カードローンを受けるのも時間のムダ

- 大手消費者金融で審査を受けてみる(AI審査系は避けるべき)

- 大手サラ金でダメなら、中小規模の消費者金融を利用する

重要なことは、1社ずつ順番に審査を受けていくことです。

最終手段として、中小規模の消費者金融を頼りましょう。

中小規模の消費者金融は、大手サラ金では審査に通らなかった顧客をターゲットにしています。

申し込みブラックであろうと、債務整理中であろうと、「働いていれば貸してもらえる」「ブラックの最終砦」など、2chを中心にもっぱらの噂です。

中小規模の消費者金融は、ブラックでも審査に通りやすいとはいえ、やはり大手消費者金融のほうが利便性は優れています。

これが私の考えた、申し込みブラックでも簡単に借りるためのポイントになります。

「大手消費者金融→中小消費者金融」を1社ずつ順番に受ける

既に審査落ちした金融機関に再申し込みをするのはタブー

既に審査落ちした金融機関に、再申し込みをするのはおすすめできません。

次のように、あらゆる銀行で注意書きがされているのですが、再申し込みには最大6ヶ月の期間を空ける必要があるからです。

過去(6ヵ月以内)に当行ローンの審査で否決されていない方

引用元: 東京スター銀行

6ヶ月以内の複数回にわたるお申込はご遠慮ください。

引用元: 楽天銀行株式会社

実際に、管理人も1度審査落ちした地方銀行で、7ヶ月以上の期間を空けて再申し込みをしたところ、審査に通りました。

しかし、6ヶ月以上も待たなくてはいけないうえ、もっと良い条件のカードローンは他にもいっぱいあります。

わざわざ6ヶ月待って審査に通るくらいなら、申し込みブラックでも審査に通るカードローンを利用したほうが手取り早いです。

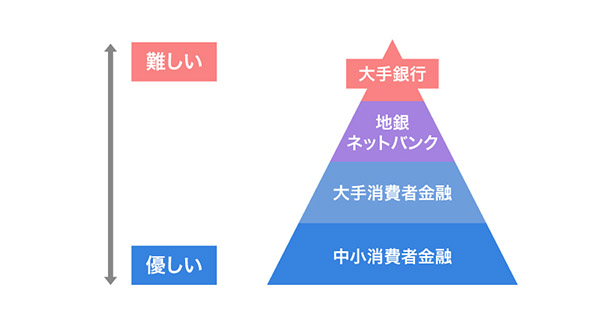

低金利の大手銀行・地方銀行カードローンは審査が厳しいから諦めよう

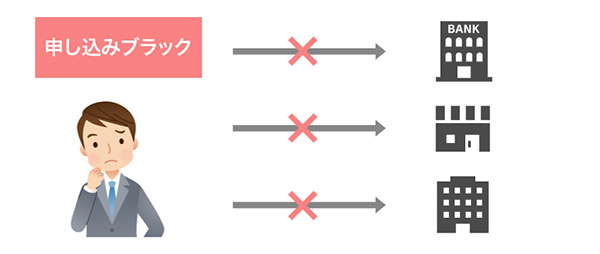

申し込みブラックの場合、まず大手銀行カードローンでは審査に通りません。

低金利・安心というイメージから大手銀行を選びがちですが、既にブラックになっているのなら審査が難しい銀行は諦める必要があります。

「それなら、地方銀行のカードローンは?」と思われるかもしれませんが、基本的に大手銀行でダメなら、地方銀行でも難しいです。

なぜかというと、大手銀行と地銀は同じ保証会社であるケースが多いからです。

応諾率(審査通過率)の操作は多少あるかもしれませんが、審査をおこなう保証会社が同じなら、審査難易度にそこまで大きな差は生まれません。

総量規制以上でも借りれるか借りれないか、在籍確認あり・なしの違いはありますが、申し込みブラックは審査に落ちるという点は、大手銀行も地銀も共通認識を持っています。

大手銀行も地銀も、ブラックで借りれないのは共通認識!

申し込みブラックならAIを活用した信用力審査は避けるべき?

スコアリング審査に取って代わったAI審査は、従来のスコアリングよりも審査が厳しい印象です。

最近では、人工知能AIを活用した信用力審査を導入している消費者金融が増えてきています。

これは人工知能AIと過去のビックデータ(大量データ)をもとに構築された、新しい審査システムです。

- 従来のスコアリング審査…「過去のビックデータ」

- AI審査→「過去のビックデータ」+「人工知能(AI)」

スコアリングと比べて、AI審査はデータ集約量が多いぶん、審査に不利になりやすい印象があります。

従来のスコアリングと比べて、はるかに迅速かつ、正確に審査がおこなわれるのですが、この恩恵が受けられるのは新規顧客や、信用力が健全な方のみです。

信用力に問題があると、まずAI審査に通らないといっても過言ではありません。

AI審査の先駆けとなったのは、SBI新生銀行グループ(レイク)に次いで、J.Score(ジェイスコア)が続いています。

申し込みブラックの場合は、AI審査を導入しているレイクやJ.Score(ジェイスコア)での申し込みを避ける必要があります。

スコアリング審査ならブラックでも望みあり

AI審査とくらべて、スコアリング審査は、人間的な要素が少なからず残っているため不十分さが指摘されています。

しかしブラックの方にとって、スコアリング審査の隙は逆にメリットと捉えることもできます。

AI審査では即審査落ちになるところ、スコアリング審査では最終的に人的確認がされるわけですから、ブラックであっても返済できる余地があれば審査に通してもらえる可能性があります。

申し込みブラックの場合は、従来のスコアリング審査を導入している大手金融業者(アイフル・プロミスなど)を選択するのがベストです。

中小規模のサラ金なら申し込みブラックでも審査に通る!?

中小規模の消費者金融は、申し込みブラックでも審査に通る可能性があります。

先ほども説明がありますが、中小消費者金融は大手消費者金融に見放された顧客をターゲットに貸付けをおこなっています。

大手消費者金融と同じことをしていたら、中小規模の消費者金融は生き残れないからです。

中小消費者金融は、ブラックの最終的な受け皿です。

初めて借りる方、あるいは銀行から流れてきた顧客は、まず安全を第一に考えて、CMで流れているような大手消費者金融で借りたいと考えます。

そこで、大手消費者金融のスコアリング審査でもダメだったら、色々と調べ尽くした挙句、最終的に中小消費者金融にたどり着くことでしょう。

もう後がないギリギリの崖っぷちまで追い込まれている方の最終的な拠り所が、中小規模の消費者金融です。

既に借り入れがある状況では、国からの融資も期待できません。

中小消費者金融をヤミ金ではないかと疑う声も多いのですが、大手消費者金融も中小消費者金融も、同ルールのもと貸付業務をおこなっている健全な金融機関になります。

広告を打っているか、打っていないかの違いだけで、安全な金融機関であることに変わりはありません。

大手消費者金融で借りれなかったら、中小消費者金融を最終的に頼るといいでしょう。

申し込みブラックの私が審査に通ったカードローン

私の場合、既に1社から借りていた状態で、新たに(1ヶ月内に)2社追加申し込みしただけでブラック入りに…。

しかも同時申し込みではなく、念のため20日間程、期間を空けたにも関わらず3社目で審査落ちしました。

それ以降、しばらくローン審査に通らず、このまま一生審査に通らない気すら起きていました。

何がダメだったのか、あらゆる情報を調べまくってブラック中に再審査を受けてみることに。

その結果、やったらダメなこと、良いことが、はっきりしてリスクを避けて審査を受けたら見事に通過しました。

ちなみにブラックだった私でも審査に通ったカードローンが、アイフルになります。

申し込みブラックの私が利用したローン一覧

- 2/05 (大手銀行)三井住友銀行審査落ち

- 3/25 (AI審査)J.Score(ジェイスコア)審査落ち

- 4/2 (AI審査)レイク審査落ち

- 5/4 (スコアリング審査)アイフル成功!

なぜ私がアイフルを選んだのかというと、大手消費者金融の中で唯一、アイフルだけが銀行傘下に入っていなかったからです。

独立独歩のアイフルで審査落ちしたのなら、もう後は中小規模の消費者金融しかないと思っていました。

その次に、「従来のスコアリング審査を採用していること」が理由として挙げられます。

既にAI審査で全滅だったので、スコアリング審査に望みをかけました。

最後は単純に、融資までのスピードが最短18分と速かったので、必要な日までにお金が入ると思ったのが決め手になりました。*

アイフルで何とか審査に通ったので、無事に必要だった5万円がその日のうちに手に入りました。

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |